本文整理:领带金融学院知识管理部

自2018年4月18日中国银行间市场交易商协会(以下简称“交易商协会”)公布首批取得非金融企业债务融资工具承销商(信托公司类)资格的6家信托公司之后,11月12日,第二批信托公司名单正式出炉。

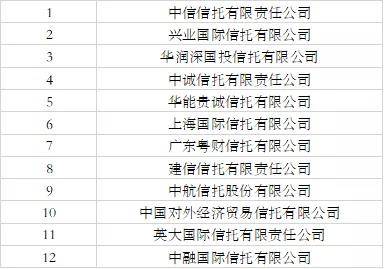

本次获批的6家信托公司为:广东粤财信托有限公司、建信信托有限责任公司、中航信托股份有限公司、中国对外经济贸易信托有限公司、 英大国际信托有限责任公司及中融国际信托有限公司。

加上4月份第一批取得资质的6家,目前已有12家信托公司取得了承销资质,名单如下:

一、12家信托银行间业务表现

在2017年9月,交易商协会发布的《关于意向承销类会员(信托公司类)参与承销业务市场评价的公告》中,发布了业务市场评价标准,其中“市场表现情况”为20分,占比最高,主要考察信托公司在银行间债券市场相关业务的能力,衡量指标如下:

而信托公司在银行间债券市场,主要以投资者身份和SPV参与资产支持票据(ABN)业务。因此ABN的发行情况也主要代表了各家信托公司在银行间债券市场的表现,对市场评价提供了参考。

根据CNABS的统计,信托公司作为SPV参与的ABN业务排名如下:

而已获批的12家信托公司,ABN及信贷ABS的发行数据汇总如下:

(截止2018.11.26 数据来源:CNABS)

而截止11月26日,信贷ABS累计发行总额为24974亿元,ABN为1862亿元,而这12家信托公司参与的业务分别占总额的百分比为:

信贷ABS:63%,ABN:49%。

由此可见,已获批的信托机构在银行间债券市场的市场份额基本已达到半壁江山。

二、信托公司开展银行间债券业务的方式和机遇

信托公司参与ABS业务,从宏观角度来看,主要分信贷ABS、企业ABS、ABN及私募ABS四个领域,由于资管新规的发布,私募ABS这条路基本已走不通。

第一、在企业ABS中,也有很多信托公司参与的案例。

(1)在部分收益权ABS、CMBS业务中,信托公司大多会参与到结构设计中,起到构建稳定金融债权的部分作用,这也就形成了双SPV结构;

(2)类REITs中作为重组资产的结构设计方,由于委贷新规等因素的影响,在部分REITs项目中委贷已经行不通,采用股东借款的形式又难以办理抵押,因此采用信托结构是一个替代的方式,资金信托办理抵押目前还是比较通畅;

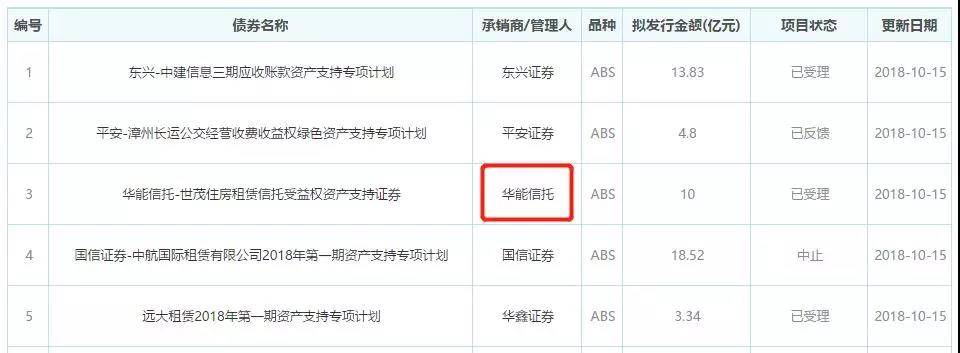

(3)信托直接作为计划管理人。目前已有两家信托公司取得了交易所的管理人资质试点,分别是华能贵诚信托以及中信信托。今年10月份,在上交所公司债券项目信息平台显示,华能信托作为管理人的【华能信托-世茂住房租赁信托受益权资产支持证券】目前显示已受理。

第二、参与银行间债券市场,ABN是一个好的切入点

非金融企业债务融资工具的种类很多,目前主要包括短期融资券(短融,CP)、中期票据(中票,MTN)、中小企业集合票据(SMECN)、超级短期融资券(超短融,SCP)、非公开定向发行债务融资工具(PPN)、资产支持票据(ABN)等类型。

已取得承销资质的信托公司,按理说这些债都可以销,但ABN这个品类相比来讲是比较难销的,而债券的分销目前大多是走量,在信托公司手头很难拿到那么多高评级债券的前提下,建议可以先从ABN下手。

第三、创设CRM

近期,纾困民营是一个热点话题,银行间CRMW也频繁创设,在未来,信托公司可以申请成为创设机构,通过发行自己创设的银行间CRM产品来赚取一定的中间业务收入。

(本文完)

- 还没有人评论,欢迎说说您的想法!